- 새해 맞아 가계·기업 대출태도 완화 전망...중소기업 신용위험은 `경고등`

- 비은행권 대출태도 강화 기조 유지 속 `풍선효과`로 주담대 수요 증가

한국은행이 19일 발표한 `금융기관 대출행태서베이 결과`에 따르면, 2026년 1분기 국내은행의 대출태도는 전분기 대비 다소 완화될 것으로 전망되는 반면, 비은행금융기관은 강화 기조를 유지할 것으로 나타났다.

한국은행

한국은행

국내은행은 새해를 맞아 대출 취급을 재개하며 가계와 기업 모두에서 대출 문턱을 낮출 것으로 보이지만, 대내외 불확실성에 따른 중소기업의 높은 신용위험이 변수로 작용할 전망이다. 이번 조사는 지난달 25일부터 이달 16일까지 총 203개 금융기관을 대상으로 진행됐다.

올해 1분기 국내은행의 대출태도지수는 전분기(3)보다 상승한 6을 기록하며 완화적인 태도를 보일 것으로 조사됐다. 세부적으로 살펴보면 기업대출의 경우 대기업에 대해 완화적 태도를 유지하는 가운데, 중소기업에 대해서도 지수가 전분기 -3에서 11로 큰 폭으로 상승하며 대출 태도가 완화될 것으로 전망됐다.

가계대출 역시 해가 바뀌면서 은행들이 대출 취급을 재개함에 따라 주택관련대출을 중심으로 전분기(-44) 대비 지수가 6으로 돌아서며 다소 숨통이 트일 것으로 보인다. 지난해 하반기 금융당국의 가계부채 관리 강화로 인해 급격히 얼어붙었던 대출 심사가 연초 효과로 인해 일시적으로 풀리는 모양새다.

반면 상호저축은행, 상호금융조합 등 비은행금융기관의 대출태도는 여전히 강화 기조를 이어갈 전망이다. 1분기 업권별 대출태도지수는 상호저축은행 -8, 상호금융조합 -24, 생명보험회사 -3 등으로 모두 마이너스를 기록했다. 다만, 강화 정도는 전분기에 비해 다소 완화되는 추세를 보였다.

비은행권은 대내외 경제 여건의 불확실성이 상존하는 가운데 가계부채 관리 기조가 지속되고 있어 보수적인 여신 관리가 불가피하다는 입장이다.

금융기관들이 우려하는 `신용위험`은 여전히 높은 수준을 유지하고 있는 것으로 나타났다. 특히 국내은행의 중소기업 신용위험지수는 31을 기록해 대기업(14)이나 가계(14)보다 월등히 높게 나타났다.

한국은행은 대내외 경영여건의 불확실성이 지속되면서 중소기업을 중심으로 신용위험에 대한 경계감이 지속될 것으로 내다봤다. 실제로 모든 업권의 비은행금융기관에서도 차주의 채무상환능력 저하 우려 등으로 인해 신용위험에 대한 경계감이 지속될 것으로 조사됐다.

대출수요는 가계와 기업 모든 부문에서 증가할 것으로 예상된다. 기업은 연초 시설자금과 운전자금 확보 수요 등으로 인해 중소기업을 중심으로 대출 수요가 늘어날 전망이다. 가계 역시 주택구입 및 전세자금 수요가 이어지며 주택관련대출 수요 지수가 전분기 0에서 11로 상승했다.

특히 비은행금융기관의 경우, 은행권의 주택담보대출 규제 강화에 따른 풍선효과로 주택자금 수요가 몰리며 대출수요가 대부분의 업권에서 증가할 것으로 관측됐다.

한국은행 관계자는 "국내은행의 대출태도가 완화될 것으로 보이지만, 중소기업의 신용위험이 여전히 높게 평가되고 있어 실제 대출 실행으로 이어질지는 지켜봐야 한다"며 "비은행권으로의 대출 수요 이동 등 시장 상황을 면밀히 모니터링할 필요가 있다"고 설명했다.

KB국민은행 ‘비대면 대출 부산 심사센터’ 개소로 지역 균형 발전 도모

KB국민은행(은행장 이환주)은 지난 2일 비대면 대출의 심사 업무를 전담하는 ‘비대면 대출 부산 심사센터’를 개소했다. 이번에 문을 연 부산 심사센터는 영업점 유휴 공간을 활용해 부산 범일동종합금융센터 4층에 마련됐다. 디지털 기반 금융 서비스의 운영 효율성을 제고해 고객에게 더욱 신속한 심사 서비스를 제공하기 위해 구축됐다. 부산 심사센터의 주요 업무는 KB스타뱅킹을 통해 접수되는 신용대출 신규 및 기한 연장 심사를 비롯해 은행 재원 전세자금 대출과 주택도시기금 전세대출의 기한 연장 심사 등이다. 특히 부산 심사센터는 퇴직 직원

KB국민은행 ‘비대면 대출 부산 심사센터’ 개소로 지역 균형 발전 도모

KB국민은행(은행장 이환주)은 지난 2일 비대면 대출의 심사 업무를 전담하는 ‘비대면 대출 부산 심사센터’를 개소했다. 이번에 문을 연 부산 심사센터는 영업점 유휴 공간을 활용해 부산 범일동종합금융센터 4층에 마련됐다. 디지털 기반 금융 서비스의 운영 효율성을 제고해 고객에게 더욱 신속한 심사 서비스를 제공하기 위해 구축됐다. 부산 심사센터의 주요 업무는 KB스타뱅킹을 통해 접수되는 신용대출 신규 및 기한 연장 심사를 비롯해 은행 재원 전세자금 대출과 주택도시기금 전세대출의 기한 연장 심사 등이다. 특히 부산 심사센터는 퇴직 직원

삼성전자, ISE 2026 참가해 차세대 혁신 디스플레이와 솔루션 선보여

삼성전자가 3일부터 6일(현지시간)까지 스페인 바르셀로나에서 열리는 유럽 최대 디스플레이 전시회 ‘ISE(Integrated Systems Europe) 2026’에 참가해 차세대 혁신 디스플레이와 솔루션을 대거 선보인다. 삼성전자는 ‘피라 바르셀로나(Fira Barcelona)’ 전시장에 1728㎡(약 522평) 규모의 전시관을 마련하고 △초슬림 두께로 3D 입체감을 구현한 무안경 3D 디스플레이 ‘스페이셜 사이니지(Spatial Signage)’를 전 세계에 공개한다. 또 △AI 기능이 한층 업그레이드된 디지털 사이니지 운영 솔

삼성전자, ISE 2026 참가해 차세대 혁신 디스플레이와 솔루션 선보여

삼성전자가 3일부터 6일(현지시간)까지 스페인 바르셀로나에서 열리는 유럽 최대 디스플레이 전시회 ‘ISE(Integrated Systems Europe) 2026’에 참가해 차세대 혁신 디스플레이와 솔루션을 대거 선보인다. 삼성전자는 ‘피라 바르셀로나(Fira Barcelona)’ 전시장에 1728㎡(약 522평) 규모의 전시관을 마련하고 △초슬림 두께로 3D 입체감을 구현한 무안경 3D 디스플레이 ‘스페이셜 사이니지(Spatial Signage)’를 전 세계에 공개한다. 또 △AI 기능이 한층 업그레이드된 디지털 사이니지 운영 솔

‘북미 올해의 차’ 수상한 현대차 팰리세이드, 연간 최다 판매 신기록 쓰며 글로벌 질주

최근 ‘북미 올해의 차(NACTOY)’를 수상한 현대차 팰리세이드가 글로벌 시장에서 연간 최다 판매 기록을 새로 썼다. 1회 주유에 1000km 이상 주행할 수 있는 하이브리드 모델이 추가된 2세대 팰리세이드의 신차 효과 덕분이다. 3일 현대차에 따르면 팰리세이드의 지난해 전 세계 판매 대수(IR 기준)는 21만1215대로 집계됐다. 2018년 11월 팰리세이드를 처음 출시한 이래 연간 기준으로 가장 많은 판매량을 올렸다. 2024년(16만5745대)과 비교해도 지난해 판매 대수가 27.4% 증가했다. 특히 지난해 출시된 2세대 모

‘북미 올해의 차’ 수상한 현대차 팰리세이드, 연간 최다 판매 신기록 쓰며 글로벌 질주

최근 ‘북미 올해의 차(NACTOY)’를 수상한 현대차 팰리세이드가 글로벌 시장에서 연간 최다 판매 기록을 새로 썼다. 1회 주유에 1000km 이상 주행할 수 있는 하이브리드 모델이 추가된 2세대 팰리세이드의 신차 효과 덕분이다. 3일 현대차에 따르면 팰리세이드의 지난해 전 세계 판매 대수(IR 기준)는 21만1215대로 집계됐다. 2018년 11월 팰리세이드를 처음 출시한 이래 연간 기준으로 가장 많은 판매량을 올렸다. 2024년(16만5745대)과 비교해도 지난해 판매 대수가 27.4% 증가했다. 특히 지난해 출시된 2세대 모

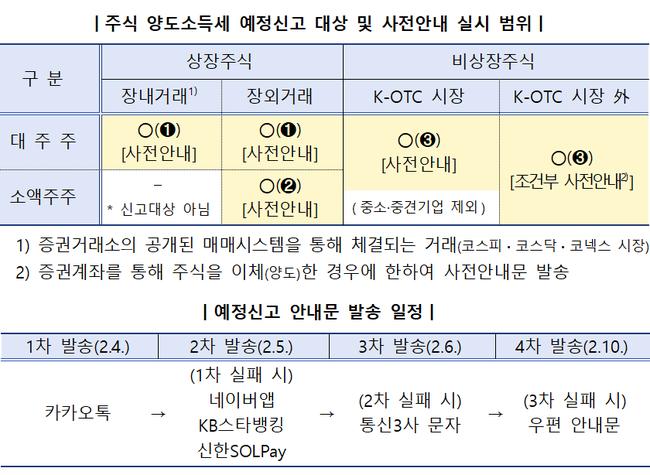

주식 양도소득세 예정신고 3월 3일까지…대상자에 사전안내

주식 양도소득세 예정신고 3월 3일까지…대상자에 사전안내

K-교육 선도 글로벌사이버대학교, 2022학년도 신편입생 모집

K-교육 선도 글로벌사이버대학교, 2022학년도 신편입생 모집

한국백혈병어린이재단, 소아암 환자 가족에 마스크 21만장 긴급 지원

한국백혈병어린이재단, 소아암 환자 가족에 마스크 21만장 긴급 지원

목록

목록